行业新闻

更新时间:2025-05-05

更新时间:2025-05-05 点击次数:

点击次数:

事件:公司发布2024年年报及2025年一季报,2024年公司实现营业收入41.59亿元,同比-23.54%,实现归母净利3.94亿元,同比-53.38%,实现扣非净利3.44亿元,同比-57.90%;公司25Q1实现营收9.43亿元,同比+13.51%,实现归母净利1.11亿元,同比-10.44%,实现扣非净利1.03亿元,同比-10.88%,业绩略微承压。

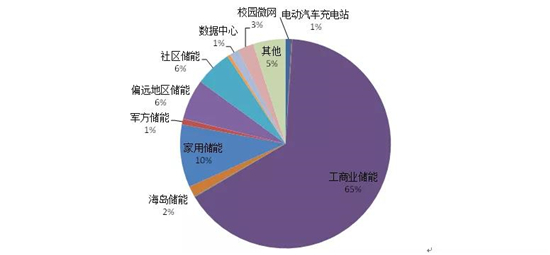

24年数据中心稳健增长,大客户提货放缓导致储能营收下滑。1)数据中心:公司2024年数据中心业务实现营收25.97亿元,同比+3.51%,实现毛利率35%,维持较高盈利水平。2)光储充:合计实现营收13.61亿元,同比-49.44%,实现毛利率17%,其中光伏/储能/充电桩分别实现收入约8/4/1亿元,储能业务中PACK/工商储/户储分别实现营收约1/1/2亿元。储能业务下滑明显主要因为Solaredge提货放缓,虽然四季度提了一批货但是不及去年同期12亿元水平。

25Q1数据中心增速加快,光伏业务毛利率下降拉低盈利水平。1)数据中心:公司25Q1数据中心增长10%+,毛利率维持在35%-36%较高水平;2)光储充业务:光储合计收入在2.5亿左右,其中光伏毛利率在15%以下,主要和两个项目报价较低有关,充电桩业务增长100%+,主要由于中石化项目延期交付,毛利率较为稳定。

数据中心产品持续扩张,800V/1600VHVDC持续布局。公司目前数据中心产品主要为UPS/温控及微模块,收入占比分别为80%/10%/10%。公司积极拓展1.2MWUPS,有望持续提升效率并降低占地面积。同时公司铅酸产能不断扩张,目前规划3GWh产能,24年投用1GWh,25年继续投用1GWh高倍率产能。公司目前积极布局800V及1600VHVDC产品,预计25年成功推出,产品品类持续扩张。

海外光伏高速增长,大客户预计25年完成提货。公司积极拓展海外渠道,预计海外光伏25年能实现50%-100%增长,同时大客户订单目前还有4万颗未发货,预计三季度末四季度初实现发货。充电桩业务预计25年实现3-4亿收入目标,公司2025年光储充业务有望恢复。

盈利预测与投资建议:由于欧洲地区户储去库存速度不及预期,我们下调公司业绩预期,我们预计公司2025-2027年营收分别为

风险提示:国内产业政策推进不及预期;海外储能需求不及预期;竞争格局恶化风险;业绩不达预期对估值产生负面影响风险。

证券之星估值分析提示科士达盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。如该文标记为算法生成,算法公示请见 网信算备240019号。

扫一扫,添加微信

热线电话:

0553-3025696 安徽省芜湖市高新技术开发区汽配路

安徽省芜湖市高新技术开发区汽配路  3025696@wfsldq.com

3025696@wfsldq.com